Att köpa aktier är att bli delägare genom att låna ut pengar till företaget. Men sedan, vad ska man ha för strategi med sitt ägande? Våren 2020 har inneburit drastiska kursändringar.

Allmänt har jag för egen del på senare år lutat mer och mer åt det jag ibland kallat latmansprincipen. Den går i grunden ut på att köpa och behålla en aktie tills jag behöver pengarna. Jag skrev en del om dessa grundtankar i Apple eller Microsoft - vem har varit bäst? Men är det rätt taktik den här våren?

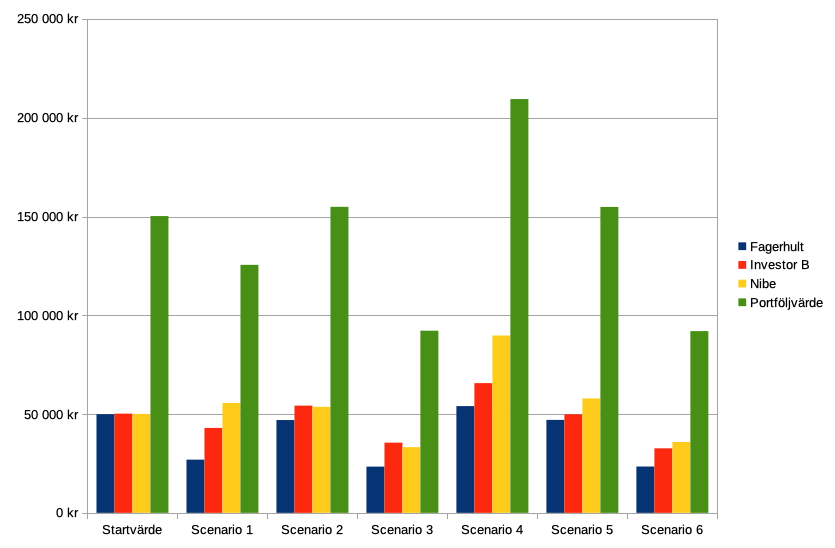

Nu har jag gjort en räkneövning på några olika scenarier för en portfölj på tre trevliga aktier:

- Fagerhult

- Investor

- Nibe

Tänk dig att du nu vid senaste årsskiftet 2019/20 ägde aktier i dessa tre bolag till ett värde av cirka 50 000 kr i vardera.

Sedan kom mer och mer nyheter om Coronaviruset. Och du börjar fundera på om det påverkar dina aktier. Hur gör du? Här är sex olika scenarier som du kanske funderat över. Hur ser resultatet av handlingarna ut idag, 14 maj 2020?

- Startvärde:

Ca 50 kkr värde vardera vid årsskiftet. Jag har räknat på jämt antal aktier. Fagerhult 827 st, Investor B 96 st och Nibe 299 st. - Scenario 1:

Latmansprincipen: Behåll allt, gör inget. - Scenario 2:

Du känner på dig att det här kommer bli problem och lyckas sälja precis innan allmänna nergången börjar. Jag har satt det till 19 februari och du säljer allt den dagen. Pengarna är nu på bankkonto med noll ränta. - Scenario 3:

Än så länge har du inte gjort något. Kurserna sjunker mer och mer. Du ser inte botten och bestämmer dig att du måste ändra strategi och säljer allt. Tyvärr lyckas du välja den absoluta bottennoteringen (så här långt) för respektive aktie i år. Du säljer respektive aktie på dess bottennivå, som jag baserat på graferna ligger i perioden ca 18-23 mars. Pengarna är nu på bankkonto med noll ränta. - Scenario 4: Du sålde allt före nedgången (scenario 2). Och köper sedan tillbaka motsvarande säljbeloppet och lyckas göra köpet på bottennivån för respektive aktie.

- Formel=(Intäkter 19 feb/kurs årslägsta)*kurs 14 maj

- Scenario 5:

Du sålde allt före nedgången (scenario 2). Och köper sedan tillbaka motsvarande säljbeloppet en månad efter bottennoteringen (alltså runt 18-23 april).- Formel =(Intäkter 19 feb/kurs årslägsta + 1 månad)*kurs 14 maj

- Scenario 6:

Du hade oturen att sälja allt bottennivån (scenario 3). Och köper sedan tillbaka motsvarande säljbeloppet en månad efter bottennoteringen (alltså runt 18-23 april).- Formel =(Intäkter årslägsta/kurs årslägsta + 1 månad)*kurs 14 maj

Anmärkning: Kurserna är respektive dags slutkurs, förutom årslägsta. Datum för årslägsta är uppskattat från kurvorna enbart, jag har inte gått in och tittat i orderhistoriksdetaljer eller dylikt, vilket eventuellt kan slå på någon dag fel.

Notera att courtage, skatteeffekter och utdelningar tillkommer. Detta är mycket viktigt att notera eftersom dessa kan påverka verkligheten högst drastiskt.

Latmansprincipen (scenario 1) har under den här perioden gjort att portfölen sjunkit ca 25 000 kr.

Året 2020 började i positiv anda, och lyckades man pricka in att sälja precis innan allmänna nergången började så har man nu några tusenlappar mer än vid årsskiftet (scenario 2).

Och extra lyckos den som kunde kombinera att sälja precis före nedgången med att sedan köpa tillbaka precis vid bottenmärket (scenario 4) - då har man idag aktier värda 60 000 mer än vid årsskiftet! Men att lyckas med det, det räcker knappast med stor skicklighet utan kräver också mycket tur.

Den som sålde vid botten (scenario 3) är den i dagsläget som har minst värde (tillsammans med om man köpte tillbaka en månad senare (scenario 6)), drygt 92 000 kr. Även om mycket värde förlorades jämfört med vid årsskiftet, så fick du ändå ut en bra bit över halva årsskiftesvärdet.

Jag noterar också att återköpen av portföljen en månad efter försäljningen (scenario 5 och 6) har ungefär samma portföljvärde som om man behållit försäljningen på bankkontot (scenario 2 respektive 3).

Återigen, notera att ingen hänsyn tagits till courtage, skatteeffekter och utdelningar i räkneövningen ovan:

- Courtage (affärsavgift) spelar en liten roll vid enstaka affärer. Men om man agerar med större portfölj, och säljer delar, köper tillbaka delar o.s.v. ganska många affärer, då blir det lite pengar i affärsavgifter.

- Skatteeffekter är så många parametrar. Sparar man t. ex. inom ett ISK-konto, då blir det skatt på en schablonvinst beräknad på värdet på portföljen, oberoende om man behåller, gör affärer och om man gör förlust eller vinst. Sparar man i en traditionell depå eller VP-konto, då blir det ingen skatt förrän man säljer (om man inte har förmögenhetsskatt). Säljer man med vinst, blir det i grunden 30% skatt på vinsten. Men man ser till helheten över året, så har man samtidigt sålt annan aktie med förlust så minskar det skatten. Så skatteeffekten måste man ta hänsyn till, men jag tar inte med den komplexiteten i denna studie utan renodlar att titta på kurserna.

- Utdelningar spelar ofta en stor roll i värdeutvecklingen av en långsiktig portfölj, särskilt om man återinvesterar utdelningen.

Och detta är just dessa tre aktier och fram till 14 maj. Hur de ser ut om en vecka, månad, halvår eller år är framtiden som du kan spekulera i - jag vet inte. Andra aktier har andra kurvor. Sen kan du ju förstås ha varianter på strategin till exempel genom att sälja halva portföljen, sälja vissa aktier, liksom att du väljer lite andra datum.

För egen del, så noterar jag för den här portföljen att latmansprincipen, att inte göra något, fungerat rätt bra för just den här perioden. Om det stämmer en bit in i framtiden vet vi inte.

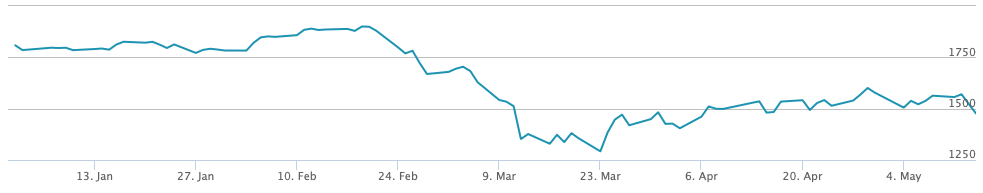

Tittar man närmare på de tre aktierna har de haft ganska olika kurvor för denna period. Alla hade liknande drastiska nedgång när aktier såldes urskillningslöst. Men perioden efter har sedan varit klart olika för dessa tre trevliga aktier. Det ger ett bra exempel på att om man ska ha aktier, så bör man ha ett flertal aktier (säg åtminstone tio och i lite olika branscher).

Så här ser graferna ut för respektive bolag:

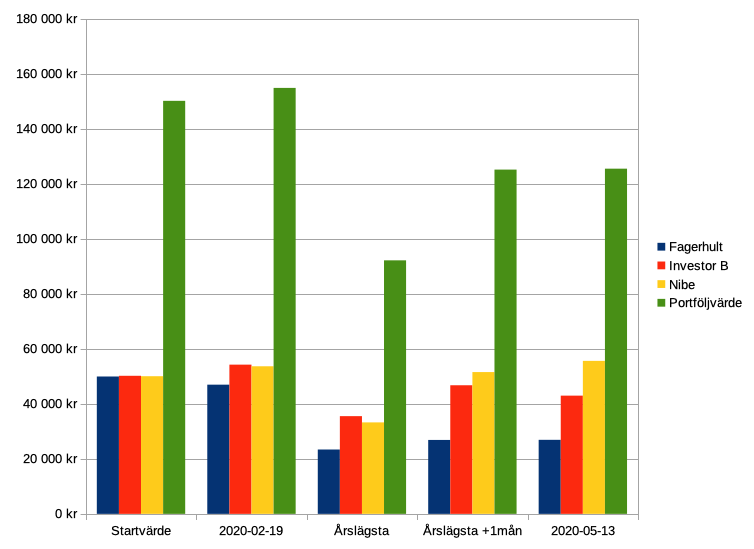

Och tittar vi på din portföljs utveckling för de specifika datumen i räkneövningen, om aktierna behållits under hela tiden:

Portföljen sjönk förstås drastiskt i värde, men har till dags dato återhämtat sig hyggligt. Nibe-aktien ligger faktiskt över kursen vid årsskiftet och är den stora anledningen att portföljen klarat sig så bra.

Återigen, pandemin är tyvärr långt ifrån över. Och bortsett från alla mer "normala" händelser. Slutsatserna just nu kan vara väsensskilda mot slutsatser t.ex. efter halvårsrapporter eller om ett år.

Henrik Hemrin

16 maj 2020

Comments powered by CComment